고정 헤더 영역

상세 컨텐츠

본문

양도소득세가 100% 감면된다고? 그렇습니다. 이번 포스팅에서는, 양도소득세 100% 감면 등 엄청난 세제 혜택이 있는 신축∙미분양 주택 등 취득자에 대한 양도세 과세특례[조세특례제한법(이하 '조특법'이라 합니다) 제99조의2]에 대해 매우 자세히 살펴보겠습니다. 이하에서는, 조특법 제99조의2의 특례 주택에 해당하기 위한 요건은 무엇인지, 위 특례 주택에 해당할 경우, 그 혜택은 무엇인지에 대해 살펴보겠으니, 끝까지 정독해 주시기 바랍니다[맨 마지막에는, 조특법 99조의2 양도세 100% 감면 (홈택스를 이용하여 혼자서) 신고하는 방법에 대한 포스팅도 첨부하였으니, 꼭 참고해 주시기 바랍니다].

<목 차>

|

1. 조특법 제99조의2 특례주택에 해당하기 위한 요건

가. 어떤 주택이 조특법상 특례주택에 해당하는가?

신축주택, 미분양주택 또는 1세대 1주택자의 주택으로서, 취득가액 6억 원 이하 또는 주택의 연면적(공동주택의 경우 전용면적) 85㎡이하인 주택(이하 '본건 주택'이라 합니다)이어야 합니다. 위 취득가액(실거래가) 요건과 연면적 요건을 모두 충족해야 하는 것이 아님을 주의하시기 바랍니다. 따라서 달리 말하면, 실제 거래가액이 6억 원 초과하고 연면적(전용)이 85㎡ 초과된 주택은 본건 주택에서 제외됩니다.

나. 2013. 4. 1. ~ 2013. 12. 31. 최초로 매매계약을 체결해야!

거주자 또는 비거주자가 2013. 4. 1. ~ 2013. 12. 31.(이하 '과세특례 취득기간'이라 합니다)까지 본건 주택에 관하여, 최초로 매매계약을 체결해야 합니다(2013. 12. 31.까지 계약금을 납부하여야 합니다). 이에 따라 과세특례 취득기간 내에 잔금을 지급하거나 등기를 이전하였다고 하더라도, 위 기간 내에 매매계약을 최초로 체결한 것이 아니라면, 조특법상 위 특례주택에 해당할 수 없습니다.

또한, "과세특례 취득기간 내 최초로 매매계약을 체결"한 경우로 한정되기 때문에, 위 기간 중 매매계약이 해제되거나, 당초 계약자가 그 계약을 취소하고 재계약한 경우, 위 기간 중 분양권 상태에서 전매하거나 분양 후 분양권 상태에서 본인 소유 지분 중 1/2을 배우자에게 이전하는 경우 이전된 1/2지분에 관하여는 모두 위 ② 요건에 해당하지 않습니다. 주의하시기 바랍니다.

다. 반드시 특례주택에 대한 감면 확인 도장이 날인되어 있어야 합니다!

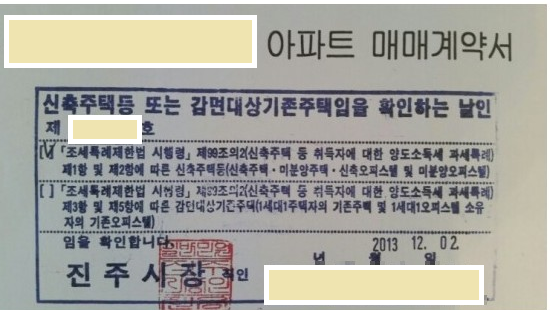

위 ①, ② 요건을 모두 충족하였다고 하더라도, 매매계약서에 특례주택에 대한 감면 확인 도장이 없으면, 조특법상 특례주택에 해당하지 않습니다. 감면 확인 도장은 아래와 같습니다.

보통 분양계약서의 경우, 그 뒷면에 감면 확인 도장이 날인되어 있으니, 확인해보시기 바랍니다.

2. 조특법상 특례주택에 해당하면, 그 세제 혜택은?

가. 양도소득세 100% 감면

'1.'항에서 살펴본 것처럼, ①, ②, ③ 요건을 모두 한다면, 해당 주택 취득일부터 5년 이내 양도하는 경우, 발생하는 양도소득에 대하여는 양도소득세 100% 감면받게 됩니다. 물론, 감면된 양도소득세의 20%는 농어촌특별세가 부과되어 이를 납부해야 되겠지요.

그러면, 5년이 경과한 경우에는 양도소득세 100% 감면을 받지 못하는가? 그것은 아닙니다. 취득일부터 5년이 경과한 후 양도하는 경우에는, 전체 양도소득금액을 취득일부터 5년까지의 기준시가 비율로 나누어, 5년까지는 100% 감면이 되며, 5년 이후 분에 대해서는 일반세율로 과세됩니다(그 계산과정은 다소 복잡한데, 추후에 기회가 된다면 포스팅하겠습니다).

특별한 사정이 없으면, 보통 취득일로부터 5년 이내에 양도하는 것이 절세 측면에서 더 유리합니다.

나. 1세대 1주택 판정 시 주택 수 제외

갑이 조특법상 특례주택과 다른 주택을 보유하고 있을 경우, 다른 주택을 양도하고, 그 주택의 비과세 여부를 판단할 때에는 조특법상 특례주택은 주택수에서 제외됩니다. 따라서 갑이 다른 주택을 양도할 경우, (거주요건 등 제반 요건을 충족하는 경우) 비과세 혜택을 받을 수 있습니다.

다. 조특법상 특례주택은 중과 대상 주택 수에는 포함되지만, 위 특례주택을 양도할 때에는 중과되지 않는다

가장 중요한 부분입니다. 중과 대상 주택 수 판단과 관련하여서는, 아래 포스팅에서 자세하게 서술하였으니, 반드시 꼭 참고하시기 바랍니다.

https://suddenlycomeback.tistory.com/59

조정대상지역 내 다주택자 중과제도 관련, 중과대상 주택수 판단 방법!

2020년 한 해도 어느덧 끝을 향해 달려가고 있습니다. 다주택자들의 경우, 2021. 6. 1. 이전에 주택을 양도하는 등 나름대로 전략을 가지고 계신 분들이 많을 거라 예상합니다. 특히, 조정대상지역

suddenlycomeback.tistory.com

그러면, 아래와 같은 사례를 통해 다시 한번 더 확인해 보겠습니다.

[사례 : 갑은 서울 A주택, 서울 B주택(조특법상 특례주택), 당진시 C주택(기준시가 : 3억 이하)을 보유]

위 사례의 경우, 갑은 중과대상 2주택자에 해당합니다(서울 A주택, 서울 B주택). 서울 B주택이 조특법상 특례주택에 해당한다고 하더라도, 중과대상 주택 수에는 포함된다는 점 주의하세요!

이에 따라 갑이 서울 A주택을 처분하는 경우, 2주택자 중과세율이 적용됩니다. 그러나 갑이 서울 B주택을 처분하는 경우, 위 주택은 조특법상 특례주택에 해당하므로, 기본세율이 적용됩니다(양도세 중과 배제!). 즉, 갑은 중과대상 2주택자이지만, 위 2개 주택 중 조특법상 특례주택인 B주택을 처분할 때만 중과가 배제되는 것입니다.

3. 맺으며

이상과 같이, 양도소득세 100% 감면 등 엄청난 세제 혜택이 있는 신축∙미분양 주택 등 취득자에 대한 양도세 과세특례에 대해 매우 자세히 살펴보았습니다. 다주택자 분들의 경우, 조특법상 특례주택이 있다면, 이를 5년 내에 양도하면서 부동산을 정리하는 등 절세 플랜을 짤 수 있을 것입니다. 조세특례제한법 제99조의2 양도세 100% 감면이 적용되었을 경우, 홈택스를 이용하여 혼자서 양도세 신고하는 방법에 대해 아래 포스팅에서 매우 자세히 서술하였으니, 꼭 참고해 주시기 바랍니다. 그리고 '2. 다.'항에서처럼, 중과 대상 주택 수 판단과 관련된 포스팅도 꼭 참고해 주시기 바랍니다.

신축주택·미분양 주택 등 양도소득세, 홈택스 셀프 신고 방법!(feat. 조세특례제한법 제99조의2 양도세 100% 감면) (tistory.com)

신축주택·미분양 주택 등 양도소득세, 홈택스 셀프 신고 방법!(feat. 조세특례제한법 제99조의2 양

이번 포스팅에서는, 조세특례제한법 제99조의2에 해당하는 특례주택을 양도하는 경우, 국세청 홈택스에서 셀프로 양도소득세 신고하는 방법에 대해 살펴보고자 합니다. 매우 자세히 설명하였으

suddenlycomeback.tistory.com

댓글 영역